Portfelj: kako sestaviti idealno kombinacijo naložb?

Kaj je portfelj?

V svetu osebnih financ je “portfelj” eden izmed ključnih in prvih pojmov, s katerimi se spozna nov vlagatelj. Portfelj definiramo kot zbirko različnih naložb, ki jih posameznik drži z namenom doseganja zastavljenih finančnih ciljev. Portfelj povprečnega vlagatelja najpogosteje zajema naložbe kot so delnice, obveznice, nepremičnine, zlato, kriptovalute in drugi finančni instrumenti.

Glavni cilj pri sestavljanju naložbenega portfelja je doseganje donosov ob sprejemljivem nivoju tveganju. Vsak vlagatelj ima namreč edinstvene finančne cilje, časovni horizont in toleranco do tveganja, zato je pomembno, da je portfelj prilagojen potrebam in okoliščinam vsakega posameznika.

Uravnotežen portfelj: ključ do uspešnega investiranja

Uravnotežen portfelj pomeni, da so naša investirana sredstva ustrezno razpršena med različne vrste naložb, kar zmanjšuje tveganje izgube celotnega kapitala – pravimo, da jajca razpršimo v različne košare, kar omili celotno škodo v primeru, da nekaj ne gre po načrtih. Glavni razlog za razpršitev je, da se različne vrste naložb različno odzivajo na gospodarska gibanja in spremembe okoliščin na finančnih trgih. Tako zmanjšamo tveganje, da bi slaba uspešnost ene naložbe preveč negativno vplivala na celoten portfelj, na drugi strani pa povečamo verjetnost, da se v našem portfelju znajdejo tudi naložbe z nadpovprečnimi donosi.

Pri razpršitvi pa ni dobro pretiravati, saj diverzifikacija na neki točki ne zmanjšuje več toliko tveganja, kot znižuje pričakovano donosnost portfelja. Kakšen nivo razpršitve portfelja bi bil najbolj primeren za vaš profil vlagatelja, se lahko posvetujete s finančnimi svetovalci, ki vam bodo predlagali kar najboljšo možnost glede na vaše specifične finančne cilje.

Zakaj je razpršitev portfelja pomembna?

O razpršitvi portfelja lahko govorimo na več nivojih. Prvi nivo zajema razpršitev med posameznimi vrstami naložb, kot so nepremičnine, plemenite kovine in vrednostni papirji. Vsak izmed naštetih naložbenih tipov se nekoliko drugače odziva na gospodarske spremembe in finančne trende. Naložbe v dobro sestavljenem portfelju se med seboj dopolnjujejo in blažijo kratkoročne nihaje posameznih naložb.

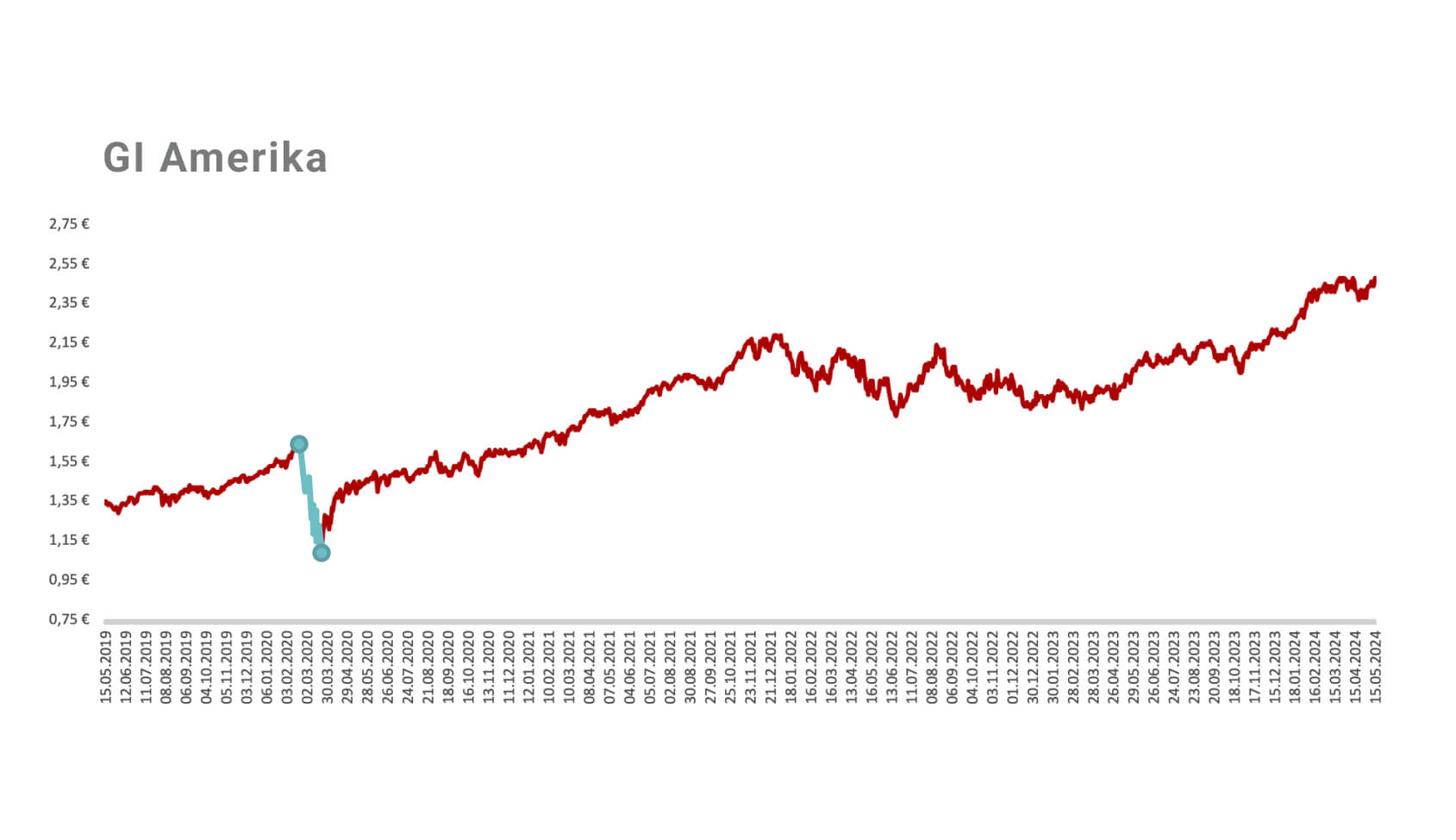

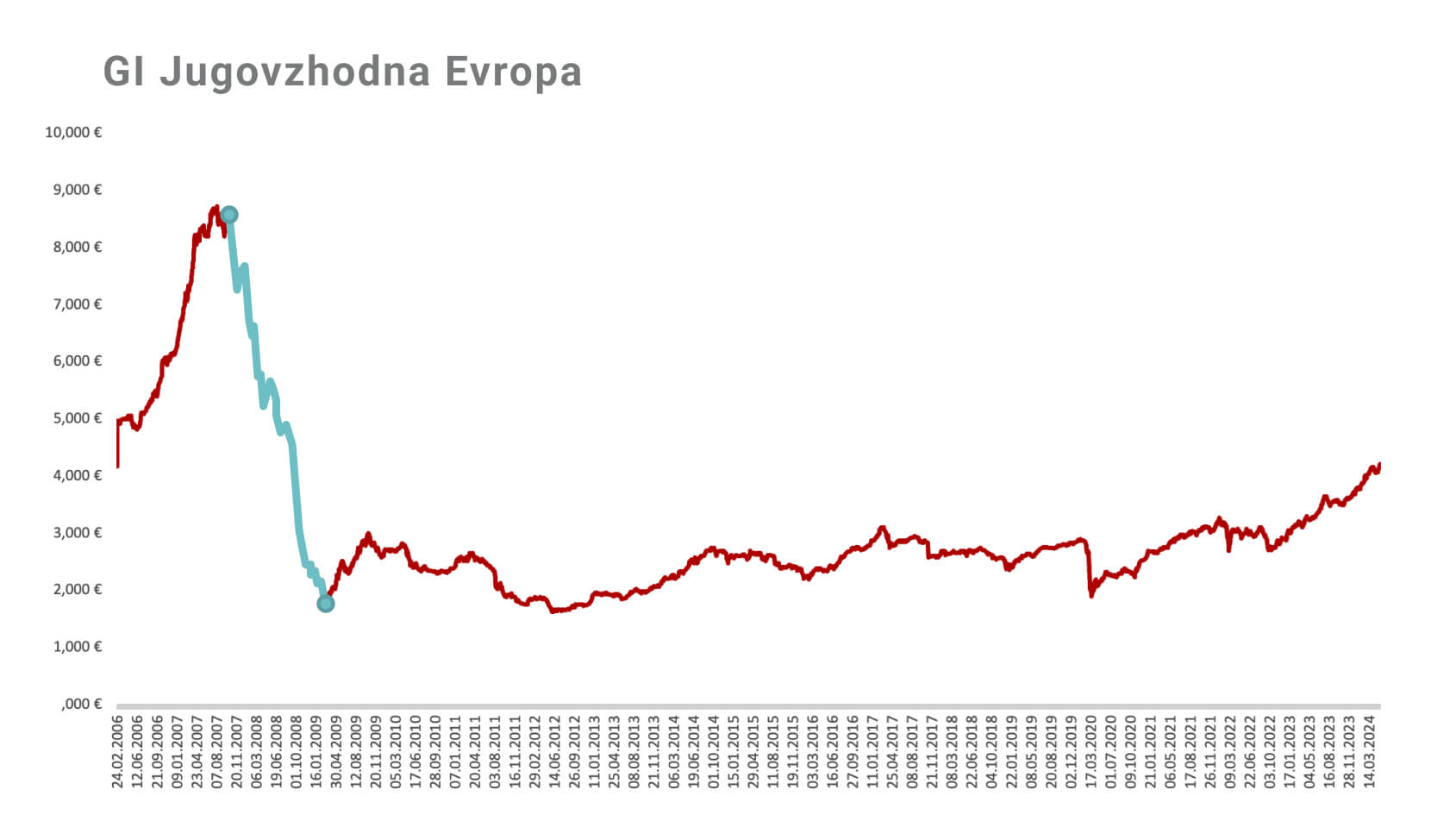

Na drugem nivoju pa govorimo o razpršitvi znotraj posameznega naložbenega razreda. Na primer, pri investiranju v delnice, lahko naložbe razpršimo med delnicami iz razvitih trgov in delnicami iz razvijajočih se trgov, ter nadaljnje med specifičnimi sektorji, kot so delnice tehnoloških, farmacevtskih in industrijskih podjetij. Tako kot pri razpršitvi med posameznimi tipi naložb, tudi razpršitev znotraj naložbenih razredov zmanjšuje skupno tveganje in izboljšuje potencial za doseganje donosov, saj posamezni sektorji in regije ne doživljajo povsem enakih gospodarskih ciklov.

Ključne prednost diverzifikacije lahko strnemo v spodnje štiri točke:

- Omejitev tveganj: Razpršitev portfelja med različne naložbene razrede zmanjšuje vpliv morebitnih večjih upadov posameznih naložb na celoten portfelj.

- Stabilnejši donosi: Različni naložbeni razredi se pogosto gibljejo neodvisno drug od drugega. Ko en razred naložb beleži slabše rezultate, lahko drugi razred kompenzira te izgube, kar vodi k bolj stabilnim in predvidljivim donosom celotnega portfelja.

- Izkoristek rasti na različnih trgih: Razpršitev omogoča vlagateljem, da izkoristijo priložnosti za rast na različnih trgih in v različnih sektorjih.

- Prilagodljivost: Razpršen portfelj omogoča večjo fleksibilnost in prilagajanje spreminjajočim se tržnim pogojem in osebnim okoliščinam.

Primeri sestave portfelja naložb

Pri sestavi naložbenega portfelja ni univerzalnega pravila, ki bi veljalo za vse vlagatelje. Vsak posameznik ima namreč svoje specifične cilje, potrebe in okoliščine, ki jih je treba upoštevati pri sestavi. Ključni dejavniki, ki vplivajo na oblikovanje portfelja, vključujejo časovni horizont vlaganja, naklonjenost tveganju, poznavanje oz. sprejemanje zakonitosti gibanj na finančnih trgih in osebne finančne cilje.

Časovni horizont vlaganja določa, koliko časa vlagatelj namerava pustiti svoje naložbe, da se plemenitijo. Daljši časovni horizont omogoča večjo toleranco do nihanj na trgu. Naklonjenost tveganju pa se nanaša na pripravljenost posameznika, da sprejema in razume volatilnost na trgih. Vlagatelji z visoko naklonjenostjo tveganju so pripravljeni sprejeti večja tveganja za vmesne padce vrednosti naložbe v zameno za potencialno višje donose, medtem ko tisti z nizko naklonjenostjo tveganju raje izbirajo bolj umirjene in stabilne tipe naložb, četudi z nižjimi pričakovanimi donosi.

Preizkusite finančni kalkulator

V nadaljevanju so prikazane sestave treh tipičnih portfeljev namišljenih vlagateljev z različnimi profili. Gre za provizoričen in poenostavljen prikaz investiranja v pet različnih tipov naložb, ki upošteva le nekaj tipičnih karakteristik. Pri dejanski sestavi portfelja je potrebno upoštevati tudi druge dejavnike, ki določajo tip vlagatelja.

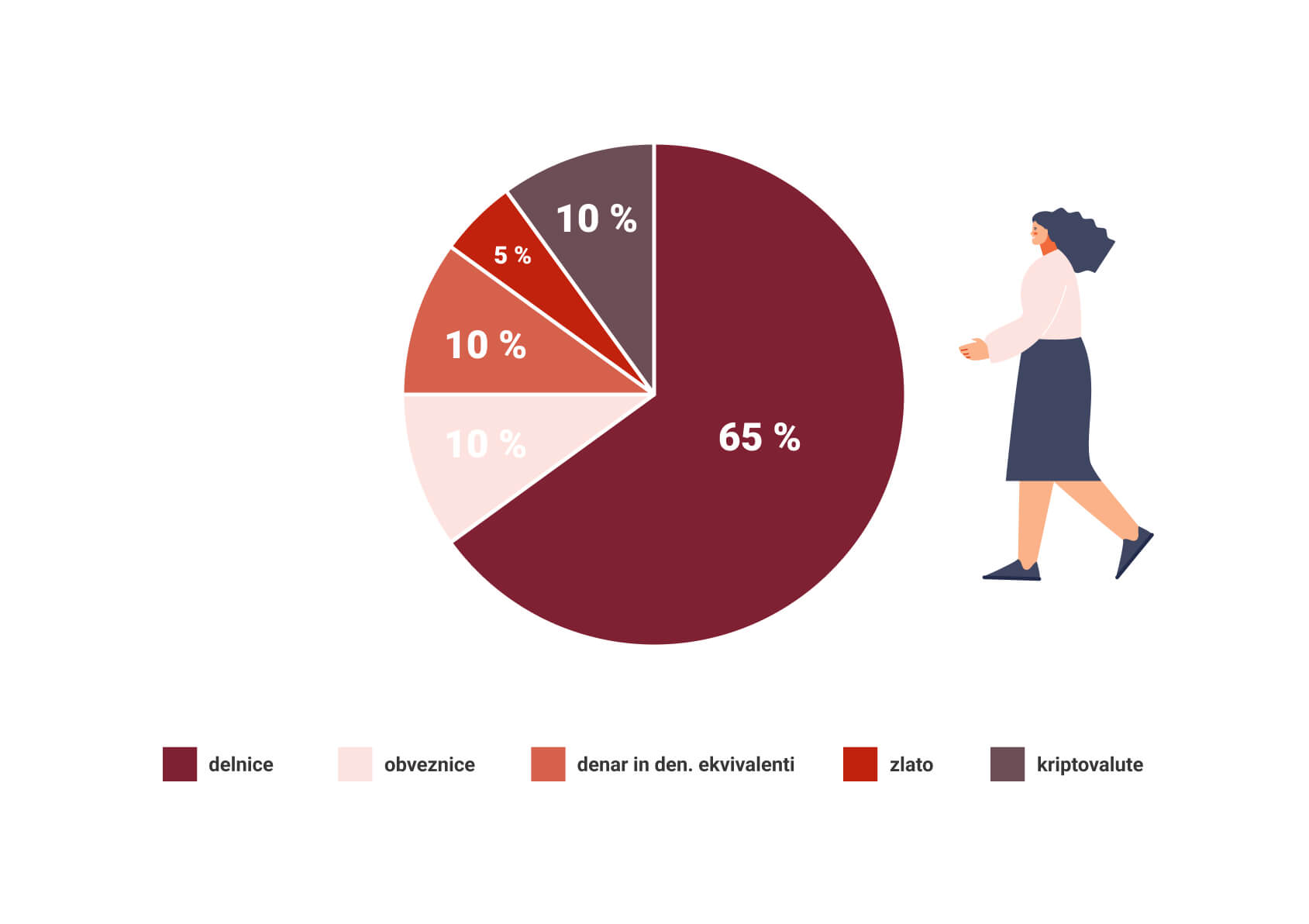

- Mlad zaposlen, ki ima dolg investicijski horizont in visoko naklonjenost tveganju. Izhodiščna sestava portfelja:

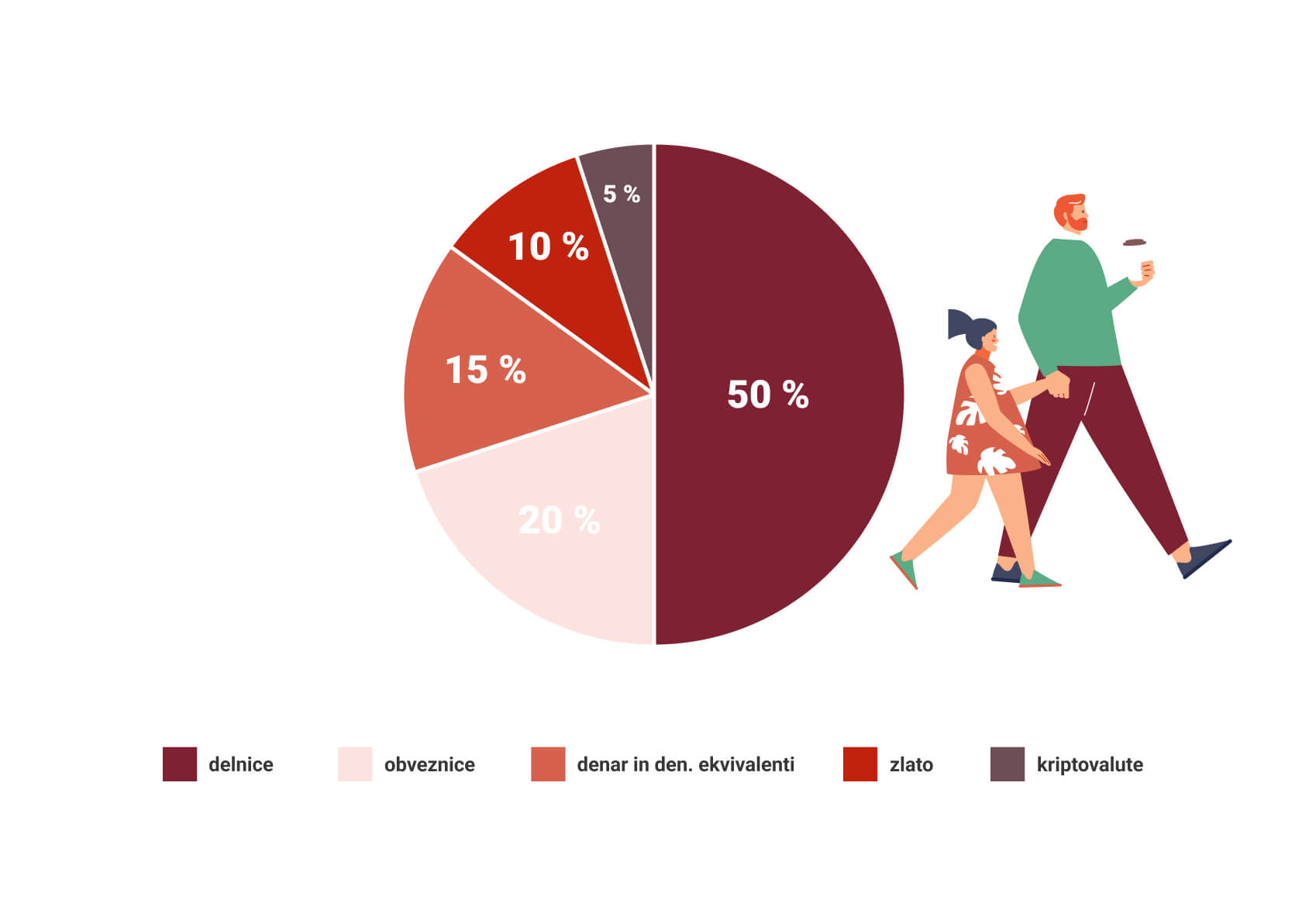

- Vlagatelj v srednjih letih z družino, katerega cilj je plemenititi sredstva za otroke ali dodatek k pokojnini. Sestava portfelja:

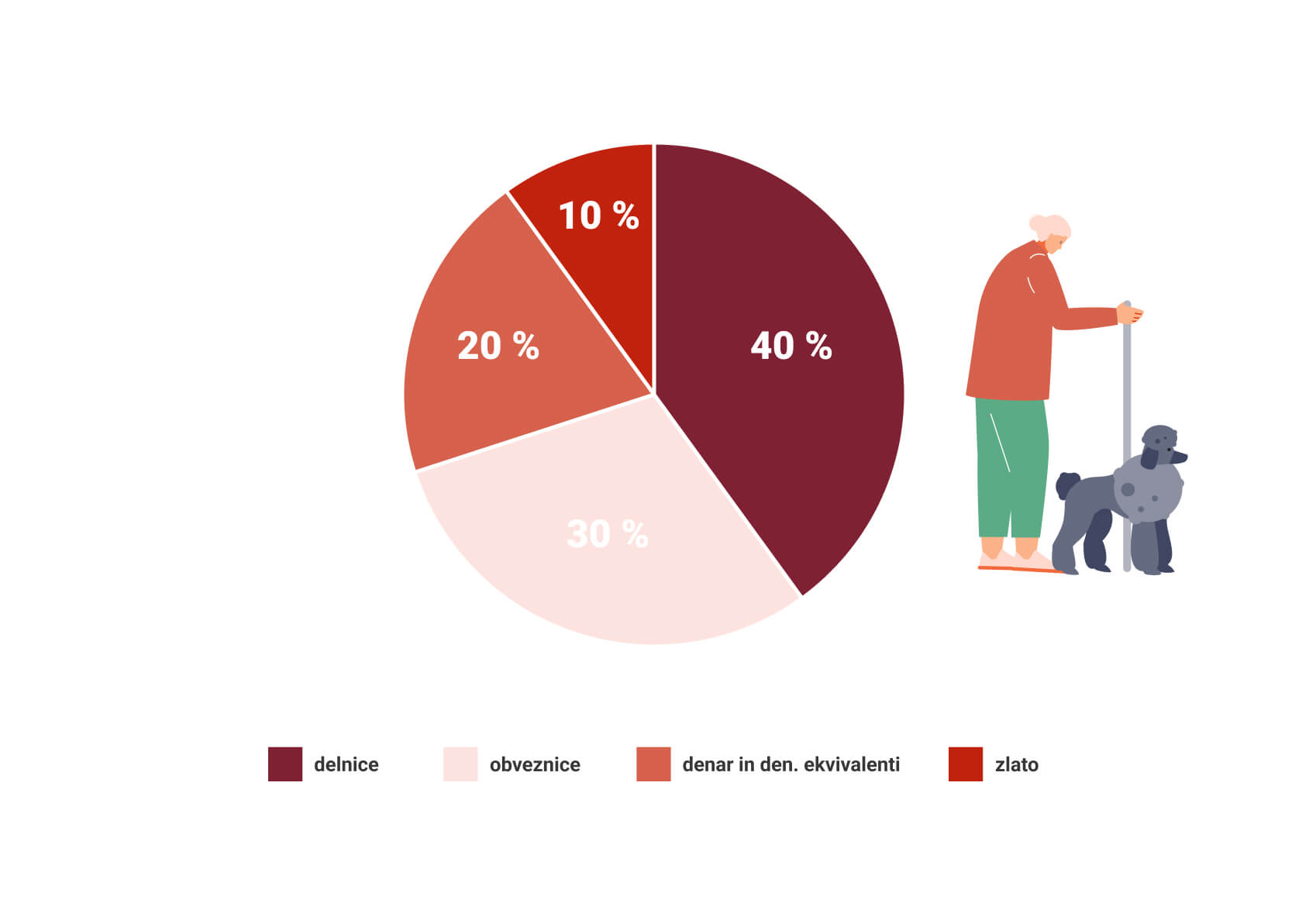

- Upokojenec, ki ni naklonjen tveganju in želi primarno obraniti vrednost prihrankov pred inflacijo. Sestava portfelja:

Upravljanje portfelja naložb

Portfelj ni nekaj statičnega, ampak ga je potrebno občasno prilagajati glede na spremembe v vlagateljevem življenjskem ciklu, finančnih ciljih in gospodarskih oziroma tržnih razmerah. Tipične prilagoditve portfelja vlagatelja na primer nastanejo ob staranju, saj z leti vlagatelji običajno zmanjšujejo delež delnic in povečajo delež varnejših naložb, kot so obveznice. Prilagoditve so potrebne tudi v primeru spremenjenih finančni ciljev. Če na primer vlagatelj načrtuje nakup nepremičnine, poveča delež bolj stabilnih in varnih naložb in tako zmanjša tveganje, da bi ravno v obdobju nakupa nepremičnine vrednost njegovih sredstev zanihala navzdol.

Sestava in ustrezno upravljanje razpršenega naložbenega portfelja zahtevata od vlagatelja precej časa, znanja in izkušenj. Poleg tega povprečen vlagatelj, zaradi nepredvidljivosti in nihajnosti na trgih, vse prepogosto podleže vplivu čustev, kar praviloma vodi v napačne naložbene odločitve.

Enostaven, učinkovit in povprečnemu vlagatelju prijazen način investiranja v vrednostne papirje predstavljajo vzajemni skladi, ki zbirajo sredstva številnih vlagateljev in jih nato namesto njih profesionalno upravljajo. Vzajemni skladi torej vlagateljem omogočajo, da z eno samo naložbo dostopajo do strokovno razpršenega portfelja delnic, obveznic ali drugih finančnih instrumentov. Vlagatelju se pri tem ni potrebno ukvarjati z izbiranjem ustreznih naložb, sestavo in prilagajanjem portfelja.

Za več informacij o možnostih investiranja v vzajemnih skladih se lahko naročite na brezplačen posvet s finančnimi svetovalci.

Ključna vprašanja in odgovori

Kaj je portfelj?

Portfelj je zbirka različnih naložb, ki jih posameznik ali podjetje drži z namenom doseganja finančnih ciljev.

Kako izgleda dober portfelj naložb?

Idealna sestava portfelja je odvisna od vlagateljevega časovnega horizonta, finančnih ciljev in tolerance do tveganja. Mlajši vlagatelji lahko tvegajo več in vlagajo večji delež v nihajne naložbe z višjim pričakovanim donosom kot so delnice. Na drugi strani so za starejše vlagatelje, ki imajo krajši naložbeni horizont in nižjo toleranco do tveganja,