Bik ali medved?

Vlagatelji v ZDA so ugotovili, da je bila slika, narisana v decembru, preveč črna. Gospodarski podatki so se nekoliko umirili in napovedi podjetij znižale, a recesija v letu 2019 je komaj verjetna. Po drugi strani je FED napovedal zaustavitev dvigov obrestne mere, kar je razmere na denarnem trgu obrnilo na glavo. Tudi Goldman Sachs je ta teden obrnil ploščo in zopet priporoča tudi nakupe delnic podjetij z bolj slabo obstoječimi bilancami, saj so se pričakovanja glede bodočih obrestnih mer temeljito znižala. Tudi ECB je znižala pričakovanja analitikov in morebiten manjši dvig obrestnih mer se odmika proti koncu leta 2019. Tudi gospodarski podatki so v Evropi slabši in so se poslabšali bolj kot v ZDA. Italija je že v recesiji, tudi Nemčiji ne kaže bistveno bolje, Francijo stiska stavka rumenih jopičev, tako da je razpoloženje vlagateljev na stari celini precej slabše kot čez lužo. Rezultate tega vidimo predvsem na delniških trgih, kjer se zopet krepi zaostanek evropskih delnic za ameriškimi. Marca nas čakajo novice o trgovinskem dogovoru med ZDA in Kitajsko. Lahko se zgodi, da bo to klasičen dogodek »kupi govorice, prodaj novice«. Se pravi, da je bil čas za nakup v začetku januarja, ko so prišle na trg prve pozitivne novice o trgovinskih pogovorih, ko bo znana vsebina pogovorov in dogovora, pa je čas za prodajo. Če pride do dogovora med ZDA in Kitajsko in se trg odzove negativno, bo to verjetno nakupna priložnost za zamudnike, medtem ko bi neuspešen dogovor znova prinesel negotovost in verjetno testiranje borznih nivojev s konca decembra. Po drugi strani bomo v Evropi priča »prestavljenemu« brexitu, kar je boljša izbira, kot trdi brexit, a vseeno prinaša le prelaganje problema v bližnjo prihodnost, kar ob obilici prtljage, ki jo vlači s seboj evropski delniški trg, ne vzbuja zaupanja.

Dogovor ZDA in Kitajske bi ob že predstavljenih makroekonomskih ukrepih Kitajske pomenil nakupni signal za trge v razvoju, še posebej Kitajske. Vrednotenja na teh trgih so privlačna, likvidnost se je zaradi ustavitve dvigovanja obrestnih mer FED močno popravila, če se razreši še vprašanje trgovinske vojne, bo to pozitiven signal tako za gospodarstvo kot tudi lokalni delniški trg. Obetata se nam dva zelo zanimiva meseca, ki bosta v borznem smislu verjetno definirala letošnje leto. A bo za lepe donose treba hitro odreagirati, saj se lahko, kot kažejo izkušnje s konca lanskega oziroma začetka letošnjega leta, stvari odvijejo zelo hitro. Zato je odgovor na naslov današnje kolumne klišejski. Oboji imajo priložnost zaslužiti, izgubili bodo tisti, ki jih sploh ne bo zraven.

Objavljeno v časniku Dnevnik, 13. februar 2019.

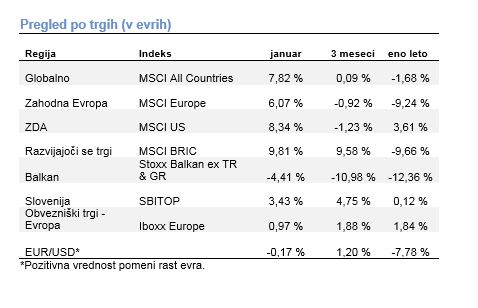

Med trgi v razvoju so se najbolj podražile naložbe v Braziliji, in sicer za skoraj 18 %. Sledile so ruske delnice, ki so pridobile več kot 13 %. Nekoliko so z rastjo zaostajale Kitajske naložbe, ki so pridobile nekaj več kot 11 %. Delnice v Indiji so izgubile skoraj 2 %. Slabši donos indijskih naložb je vzrok pocenitve indijske rupije. Vsi donosi so izraženi z indeksi MSCI v evrih. Brazilijo je pretresla nesreča v provinci Minas Gerais. Popustil je jez pri rudniku železove rude, ki je povzročil gmotno in naravno škodo ter terjal več kot 100 življenj. Cena delnice rudarja Vale, ki je upravljal rudnik in jez, se je znašla pod prodajnimi pritiski.

Med trgi v razvoju so se najbolj podražile naložbe v Braziliji, in sicer za skoraj 18 %. Sledile so ruske delnice, ki so pridobile več kot 13 %. Nekoliko so z rastjo zaostajale Kitajske naložbe, ki so pridobile nekaj več kot 11 %. Delnice v Indiji so izgubile skoraj 2 %. Slabši donos indijskih naložb je vzrok pocenitve indijske rupije. Vsi donosi so izraženi z indeksi MSCI v evrih. Brazilijo je pretresla nesreča v provinci Minas Gerais. Popustil je jez pri rudniku železove rude, ki je povzročil gmotno in naravno škodo ter terjal več kot 100 življenj. Cena delnice rudarja Vale, ki je upravljal rudnik in jez, se je znašla pod prodajnimi pritiski.