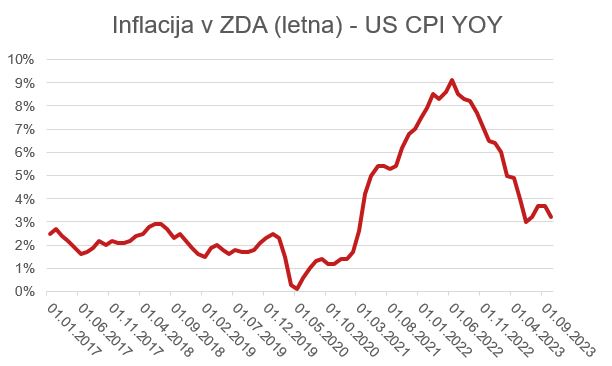

Inflacijski pritiski se umirjajo

To je pomirilo številne vlagatelje, ki so se bali besed Jeroma Powella, da bo ameriški Fed še lahko zategoval obrestne mere, če bo to potrebno. Le desetina odstotne točke nižja inflacija od pričakovanj je bila torej dovolj, da so delniški trgi dobili nov zagon in doživeli enega boljših dni, ki smo jih videli v tem letu. Prav tako so porastle cene obveznic – donos na ameriških desetletnih državnih obveznicah se trenutno giblje okrog 4,5 odstotka, na nemških pa se je ustavil malo nad 2,6 odstotka. Terminski trgi so odstranili scenarij še enega dviga v ZDA in zdaj vračunavajo 80-odstotno verjetnost znižanja obrestnih mer do konca maja.

Mala podjetja so precej bolj občutljiva za visoke stroške refinanciranja dolga, zato je bil premik tehtnice na stran potencialnega nižanja obrestnih mer v 2024 več kot spodbuden za njihovo prihodnje poslovanje. Posledično je po objavi inflacijskih podatkov indeks Russell 2000, ki vključuje 2000 mali podjetij, v torek zrasel za več kot 5,5 odstotka.

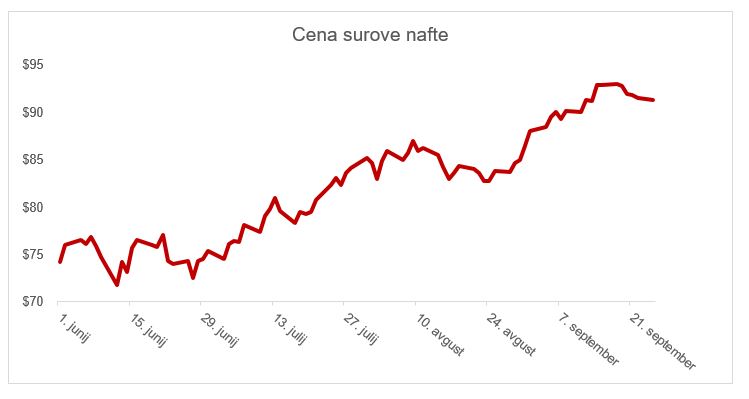

Prav tako k postopnemu zniževanju inflacije uspešno prispeva upadanje cene nafte, ki se trenutno giblje okrog 76 dolarjev za sodček in se je v enem letu znižala za več kot deset odstotkov. Prav nižje cene nafte so povzročile, da je bila številka ameriškega PPI nepričakovano negativna. Oktobrska Vvednost PPI nam namreč pove, da so se vrednosti izdelkov, ko ti zapustijo produkcijsko linijo, znižale za 0,5 odstotka na mesečni ravni.

Srečanje Bidna in Xija

V San Franciscu je potekalo srečanje med predsednikom Združenih držav Amerike in Kitajske. Joe Biden je poudaril, da so pogovori prinesli napredek pri oživitvi odnosov med svetovnima velesilama, predvsem z dogovori o ponovni vzpostavitvi vojaške komunikacije med državama, odprtem dialogu glede umetne inteligence in boju proti fentanilu. Na večerji se je kitajski predsednik srečal tudi z Elonom Muskom, Larryjem Finkom in Timom Cookom ter drugimi direktorji največjih ameriških podjetij, da bi privabil tuj kapital na Kitajsko. Kljub napredku pri oživitvi vezi pa skrbi Bidna izjava na koncu novinarske konference, kjer je Xi Jinpinga še vedno diktator.

Dogajanje na slovenskem kapitalskem trgu

Na Ljubljanski borzi v teh tednih podjetja objavljajo rezultate poslovanja v tretjem četrtletju. NLB je presenetila s čistim dobičkom 144,2 milijona evrov v tretjem četrtletju, s čimer je dobiček glede na isto obdobje lani povečala za 18 odstotkov. Prav tako je napovedi analitikov in lastne cilje presegel Telekom Slovenije, ki je v treh četrtinah letošnjega leta ustvaril 39,923 milijona evrov čistega dobička (dva odstotka več kot v primerljivem obdobju lani). Indeks SBITOP je od začetka meseca pridobil 2,4 odstotka in se trenutno giblje pri 1,205 evra.

Matej Škerlep, kvantitativni analitik

Normalizacija inflacije še ni samoumevna

Normalizacija inflacije še ni samoumevna