Politika kroji usodo kapitalskih trgov

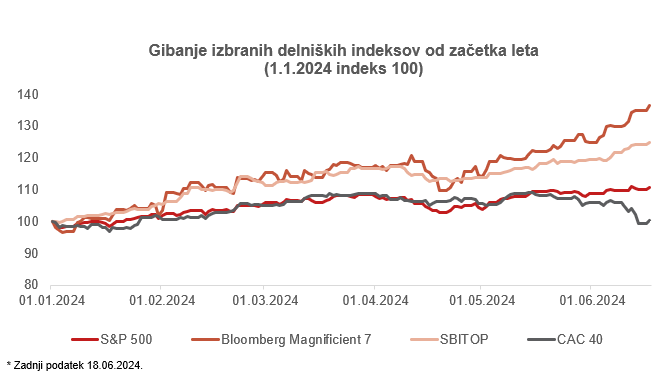

Nepričakovan poraz Macronove stranke na evropskih volitvah je prinesel pretres tudi v notranji politiki in predčasne volitve. Zmaga leve sredine je prinesla negotovost na delniške trge in visoke padce francoskih delnic. Francoski borzni indeks CAC je v minusu že od začetka leta. Prvo soočenje za predsedniške volitve v ZDA je prav tako povzročilo pretrese na ameriškem delniškem trgu. Po soočenju je verjetnost izvolitve Trumpa narasla na 70 odstotkov, kar je negativno vplivalo na cene delnic. Najbolj so padle cene delnic največjih ameriških podjetij, kot so Google, Nvidia, Amazon in Apple. Nasprotno pa so cene delnic manjših ameriških podjetij, ki so del indeksa Russell 2000, zrasle. Sedem največjih ameriških podjetij (MAG 7) je v približno desetih dneh skupaj izgubilo okoli 1,8 bilijona ameriških dolarjev.

Na dogajanje na borzi trenutno vplivajo tudi rezultati podjetij za drugo četrtletje, ki prinašajo večje pretrese. Google je sicer objavil 13-odstotno rast prihodkov na letni ravni in 31-odstotno rast dobička, vendar so napovedali višje investicije, predvsem na področju umetne inteligence, kar je nekoliko prestrašilo vlagatelje. Podjetje CrowdStrike je doživelo veliko izgubo tržne kapitalizacije po napaki v posodobitvi programov, zaradi česar se je vrednost podjetja znižala za več kot 30 milijard dolarjev.

Avtomobilska industrija je prav tako pod pritiskom. Višje cene avtomobilov so povzročile zmanjšanje povpraševanja, zaradi česar se zaloge pri prodajalcih kopičijo. Evropski proizvajalec STMicroelectronics je že drugi kvartal zapored znižal pričakovanja glede prodaje in dobička za leto 2024, kar je povzročilo 10-odstotni padec cene delnice.

Vidimo, da so pričakovanja glede rezultatov za določena podjetja previsoka, saj cena njihovih delnic po objavi upade. Splošno gledano, lahko sezona dobičkov v naslednjih tednih prinese več razočaranj kot prejšnje četrtletje, ko so bila pričakovanja nižja. Po normalizaciji bo jasno, kje podjetja še vidijo priložnosti za rast in kje je negotovost višja. Že zdaj lahko opazimo, da nekatera podjetja pričakujejo nižjo rast v prihodnosti in da so razmere za poslovanje bolj zahtevne, saj potrošnikom po svetu zmanjkuje denarja, za določene segmente pa se spreminjajo tudi navade. Zdi se, da bo tudi preostanek poletja na globalnih kapitalskih trgih nekoliko bolj negotov. Izrednega pomena bo tudi, ali se nova kandidatka demokratov Kamala Harris lahko postavi po robu Trumpu. To bodo kmalu pokazale prve ankete. Prav tako bo zanimivo spremljati, kakšna bo njena retorika ter kako bo to vplivalo na delniške trge. Hitro se namreč lahko zgodi, da se določene panoge znajdejo pod določenimi pritiski zaradi napovedanih reform in ukrepov.