Aktualno

Finančna neodvisnost ni le mit

Finančna neodvisnost je nekaj, kar si vsi želijo, vendar se le redki zavedajo, kaj je za to potrebno. Pasivnega prihodka, ki bi posamezniku omogočil, da se predčasno upokoji ali poskrbi za svoje otroke, si ni mogoče zagotoviti kar čez noč. Potrebno je preudarno načrtovanje in sistematičen pristop.

Ali tudi vi neprestano razmišljate, kako razpolagati z denarjem, da boste lahko poravnali vse račune, izpolnili življenjske potrebe in morda pri tem konec meseca prihranili nekaj denarja? Zagotovo vam takšno razmišljanje predstavlja vir stresa in tesnobe. To negativno vpliva na vaš občutek nadzora nad življenjem, samozavest in počutje nasploh. Večnim finančnim izzivom, kot je varčevanje za nakup nepremičnine ali avtomobila, varčevanje za otroke in varčevanje za mirno starost oziroma predčasno upokojitev, se pridružuje še inflacija, ki najeda vrednost vašega denarja.

Zdaj pa si predstavljajte življenje, v katerem si lahko brez odrekanja privoščite vikend izlete po evropskih prestolnicah, zimska potovanja v tropske kraje, raziskovanje novih kultur, ogled najljubših koncertov in športnih dogodkov. Ali pa vam je bližje uživanje v svojih jeklenih konjičkih in kvalitetno preživet čas z družino? Vse to brez, da bi bili odvisni od prihodkov, ki jih prejmete iz naslova vaše službe omogoča stanje, ki ga je leta 1992 Joe Dominguez v eni izmed najbolj vplivnih knjig na področju osebnih financ, »Tvoj denar ali tvoje življenje« opisal z izrazom finančna neodvisnost.

Različni tipi pasivnega prihodka

Čeprav zelo specifična in odvisna od potreb ter življenjskega stila, je finančna neodvisnost najpomembnejši mejnik, ki ga lahko kot posameznik dosežemo na področju osebnih financ. Prinaša namreč svobodo pri odločanju o tem, kako bomo porabili svoj čas in s čim se bomo ukvarjali poklicno ter v prostem času. Največkrat je ključno pri doseganju finančne neodvisnosti vzpostaviti vir pasivnega prihodka, ki nam bo sam po sebi v zagotavljal kritje življenjskih stroškov. V sodobnem svetu digitalna tehnologija ponuja veliko različnih možnosti pasivnega prihodka prek trženja vsebin na družbenih omrežjih, pisanja e-knjig, blogov, prodaje spletnih tečajev itd., a trg na tem področju je že zelo zasičen, konkurenca huda, zato trud in vložen denar pogosto ostaneta nepoplačana.

Statistika je bolj naklonjena tistim, ki vir pasivnega prihodka iščejo prek investicij v naložbe kot so nepremičnine, plemenite kovine, delnice, obveznice in vzajemni skladi. Čeprav se v svetu iskanja instantnih rešitev in hitrega zaslužka nekaterim tovrstne naložbe zdijo dolgočasne, izpolnitev cilja pa (pre)daleč, se potrpežljivost in upoštevanje pravil investiranja na dolgi rok izplačajo. K temu veliko pripomore tudi matematika oziroma obrestno obrestni račun, ki poskrbi, da se z leti donosi hitro povečujejo, finančna neodvisnost pa postaja vse bolj realen cilj.

Kaj nam omogoča pasiven prihodek, ki pokriva naš življenjski stil?

Služenje denarja medtem, ko spimo, potujemo ali preživljamo čas z družino je najbolj pogosta asociacija, ki jo dobimo, ko nam algoritmi na spletu ponujajo video na temo pasivnih prihodkov. Kakšne pa so konkretne spremembe v življenju, ki nam omogočajo, da dosežemo najpomembnejši cilj na področju osebnih financ?

- Ohranjanje želenega življenjskega standarda po upokojitvi: povprečna pokojnina v Sloveniji je zgolj malenkost višja od polovice povprečne neto plače, kar pomeni, da skoraj 50 % upokojencev prejema pokojnino, ki je nižja od praga revščine. Zaradi staranja prebivalstva so napovedi za prihodnost še slabše, brez prihrankov ali vira pasivnega prihodka bo za večino izmed nas nemogoče obdržati svoj življenjski slog po upokojitvi.

- Prilagoditev poklicnega življenja: ko dosežemo finančno neodvisnost, naša kariera oziroma zaposlitev postane svobodna izbira. Lotimo se lahko službe, ki nas zanima in osrečuje, čeprav je ta plačana slabše od obstoječe. Morda pa se preizkusimo v podjetniških vodah in iz svojih konjičkov zaženemo posel. Če nas bolj kot narava dela moti pomanjkanje prostega časa, lahko iz polnega delovnika preidemo na skrajšan, ali pa se celo predčasno upokojimo.

- Možnost zagotavljanja finančne podpore bližnjim: ko si redne stroške odplačevanja kredita, položnic, najemnine, hrane in oblačil lahko pokrijemo s svojim pasivnim dohodkom oziroma naložbami, si lahko postavimo nove prioritete – na primer finančna prihodnost otrok. Šolanje v tujini, selitev na svoje in preživljanje mlade družine so za današnje generacije velik finančni zalogaj, največ lahko za pomoč pri vstopu v odraslo dobo naredimo, če z varčevanjem za otroka začnemo čim prej v njegovem otroštvu in izkoristimo moč obrestno obrestnega računa.

- Človekoljubje in dobrodelnost: marsikdo se po izpolnitvi finančne neodvisnosti odloči, da bo del svojega denarja vračal skupnosti – podpiranje humanitarnih organizacij, finančna pomoč ljudem v stiski, sofinanciranje izgradnje šol, otroških igrišč in podpiranje športnih klubov so le nekateri izmed načinov, s katerimi lahko po tem, ko postanemo finančno neodvisni, poskrbimo še za višje dobro.

Do finančne neodvisnosti prek vzajemnih skladov

Pri dolgoročnem investiranju je pomembno, da se izogibamo izrazito tveganim investicijam, ki na podlagi kratkega preteklega obdobja obljubljajo privlačne donose, a hkrati skrivajo tudi pasti, na katerih se neizkušeni vlagatelji radi opečejo in izgubijo investiran denar. Na drugi strani so tradicionalne naložbe, kot so delnice in obveznice, že dolgo časa priljubljene med vlagatelji, ker ob pravilnem pristopu na dolgi rok ponujajo zanesljiv in stabilen donos.

Eden izmed najbolj priljubljenih načinov, kako izkoristiti donose delnic in obveznic, je investiranje v vzajemne sklade. Vzajemni skladi so naložbe, ki združujejo sredstva več vlagateljev in jih investirajo v različne vrednostne papirje. Če vas zanima več o tem, kako delujejo vzajemni skladi in kako sestaviti svoj portfelj naložb v sklade, se lahko obrnete na finančne svetovalce, ki vam bodo pomagali opredeliti svoj vlagateljski profil. Glede na vaš vlagateljski profil bo nato svetovalec lahko priporočil optimalno kombinacijo naložb, ki bo ustrezala vašim ciljem.

Tipi vlagatelja

Obstaja več različnih načinov za določitev tipa vlagatelja pri investiranju v vzajemne sklade. Najpomembnejši dejavniki so naložbeni cilji, starost, obstoječe finančno stanje in stopnja tveganja, ki ste ga pripravljeni sprejeti, a v osnovi vse delitve izhajajo iz treh temeljnih tipov:

1.Umirjeni – krajša predvidena doba držanja naložbe (do 5 let), nizka toleranca do tveganja, nizka pričakovana donosnost portfelja naložb

2.Uravnoteženi – predvidena doba varčevanja cca. od 5 do 10 let, zmerna toleranca do tveganja, srednja pričakovana donosnost portfelja naložb

3.Dinamičen – daljša predvidena doba varčevanja (običajno nad 10 let), višja toleranca do tveganja (to pomeni, da vrednost naložbe skozi čas lahko niha bolj kot pri uravnoteženem ali umerjenem vlagatelju), višja pričakovana donosnost portfelja naložb

Ko gre za cilje, kot je varčevanje za otroke, predčasna upokojitev in finančna neodvisnost, govorimo o dinamičnem tipu portfelja oziroma vlagatelja, zato si bomo zdaj pogledali, kaj lahko od naložbe v dinamičen portfelj s pričakovano donosnostjo med 5 % in 8 % vlagatelji pričakujemo v treh različnih scenarijih – varčevanje za osamosvojitev otroka, varčevanje za dodatno pokojnino ter nazadnje varčevanje s ciljem finančne neodvisnosti. Številke bomo nato primerjali z donosi, ki jih lahko dobimo v depozitu, po povprečnih obrestnih merah, ki jih banke trenutno ponujajo za dolgoročno vezavo, ter v nogavici.

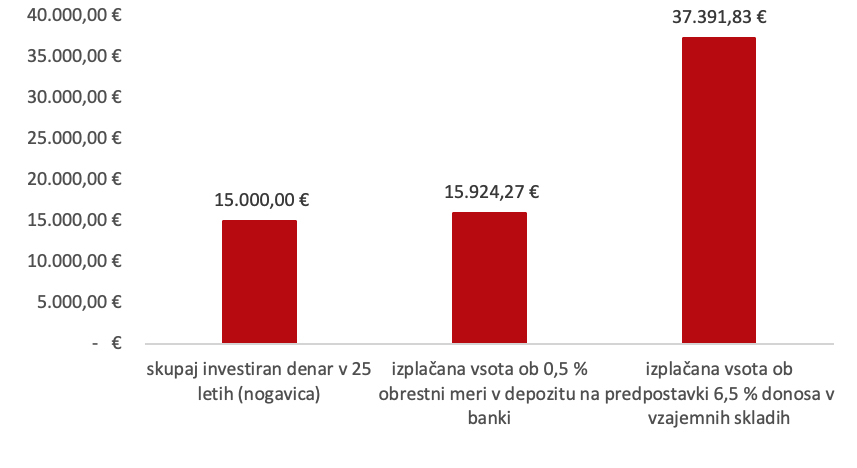

SCENARIJ 1:

Varčevanje za osamosvojitev otroka ob predpostavki, da bomo vsak mesec od njegovega rojstva privarčevali 50 evrov, naložbo oziroma denar pa unovčili, ko bo dopolnil 25 let:

Če za otroka torej vsaki mesec od njegovega rojstva do dopolnjenega petindvajsetega leta v nogavico ali hranilnik damo 50 evrov, ga bo ob dopolnjenem petindvajsetem letu čakalo 15 tisoč evrov. Če bi se ta denar obrestoval na banki, bi se po 15 letih vsota povečala za dobrih 924 evrov. Ob predpostavki 6,5 % donosa dinamičnega portfelja v vzajemnih skladih, pa bi se znesek več kot podvojil in znašal dobrih 37 tisoč evrov, ki bi denimo otroku že lepo olajšali nakup prve nepremičnine.

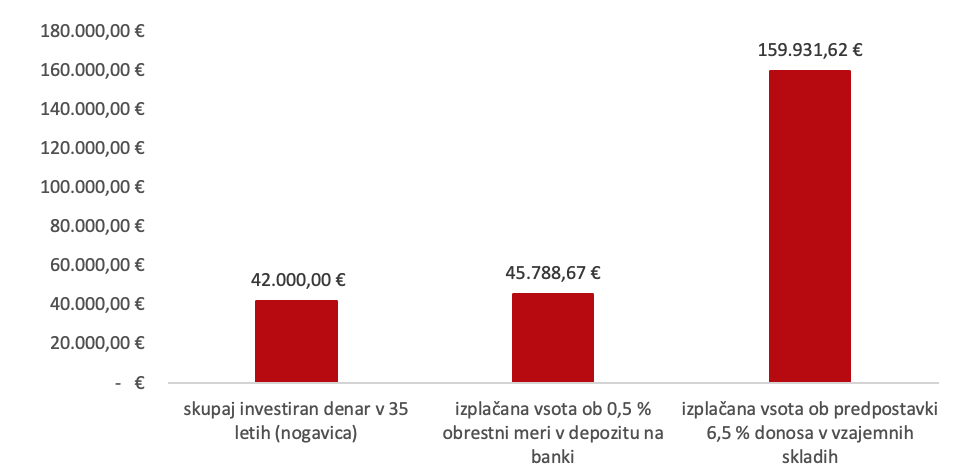

SCENARIJ 2:

Varčevanje za pokojnino ob predpostavki, da bomo od svojega petindvajsetega leta do dopolnjenega šestdesetega leta vsak mesec privarčevali oziroma investirali po 100 evrov:

Učinek obrestno obrestnega računa se z leti držanja naložbe hitro stopnjuje, zato bodo rezultati pri investiranju za pokojnino za marsikoga presenetljivi. Pri tem je zelo pomembno, da začnemo dovolj zgodaj – v 35 letih od začetka investiranja v skladih pri petindvajsetih do dopolnjenega šestdesetega leta se znesek ob danih predpostavkah zviša na skoraj 160 tisoč evrov. Kar je dovolj, da bi si pri svoji redni pokojnini še naslednjih 25 let vsak mesec izplačali dodatnih 533 evrov rente iz računa naložb v sklade. Na drugi strani bi mesečna renta iz denarja v depozitu oziroma nogavice znašala 153 oziroma 140 evrov.

SCENARIJ 3:

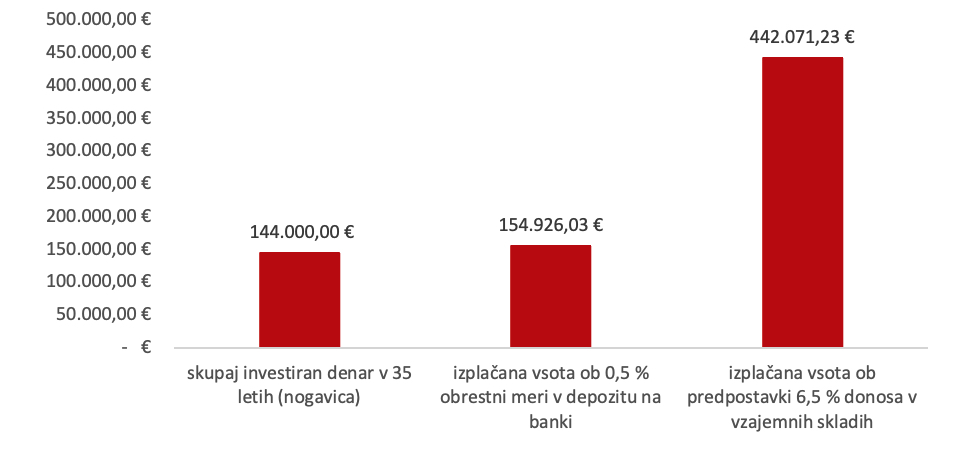

Varčevanje s ciljem finančne neodvisnosti: ko govorimo o finančni neodvisnosti, bomo zgolj z zneski iz prvotnih dveh scenarijev cilj težko dosegli. A številke, ki jih moramo mesečno odtrgati od plače pri 6,5 % donosu, za marsikaterega Slovenca še zdaleč niso nepredstavljivo visoke. Spodnji graf prikazuje vsote, ki jih lahko dosežemo v 30 letih, če vsak mesec na stran damo 400 evrov.

V 30 letih torej s 400 evrov mesečnega vložka v vzajemne sklade s 6,5 % donosa vsota narase za dobrih 442 tisoč evrov, kar je dovolj, da si naslednjih 30 let izplačujete rento v višini 1228 evrov mesečno. Seveda je treba upoštevati, da bo čez 30 let zelo verjetno vrednost 1228 evrov zaradi inflacije nižja. Vseeno pa izračun dokazuje, da je že z zneski, ki niso utopični, mogoče doseči finančno neodvisnost, ki tudi za povprečnega Slovenca ob pravilnem pristopu ni zgolj mit. Izdelajte svoj vlagateljski profil in ugotovite, kakšen tip vlagatelja ste.

Znesek, potreben za dosego ciljev na področju osebnih financ, se pri vsakem posamezniku močno razlikuje. Prav tako se v odvisnosti od dejavnikov, ki smo jih obravnavali v prispevku, razlikuje vsota, potrebna za dosego finančne neodvisnosti, zato se lahko tudi pri postavljanju ciljev posvetujete s finančnimi svetovalci.

Pogosta vprašanja

Kaj je finančna neodvisnost?

Finančna neodvisnost pomeni, da imamo dovolj prihrankov, naložb in drugih virov dohodka, da lahko preživimo brez dela ali z minimalnim delom ter še vedno ohranjamo svoj trenutni življenjski standard.

Kdaj začeti investirati za predčasno upokojitev?

Nikoli ni prezgodaj, da začnete varčevati za upokojitev. Idealno je, če začnemo varčevati takoj, ko začnemo zaslužiti prvi denar, saj imamo tako več let, da izkoristimo učinek obrestnega obrestovanja in pozitivne dolgoročne trende naložb.

Kaj je pasiven prihodek?

Pasivni prihodek je dohodek, ki ga prejmemo iz naložb, nepremičnin, intelektualne lastnine ali drugih virov, ki nam prinašajo denar brez neposredne udeležbe ali aktivnega dela. To pomeni, da nam ni treba neposredno zamenjati svojega časa, znanja in dela, kot pri prihodku, ki ga dobimo v službi.