Mesečno poročilo KD Krovnega sklada za julij 2018

Naložbeni komentar – julij 2018

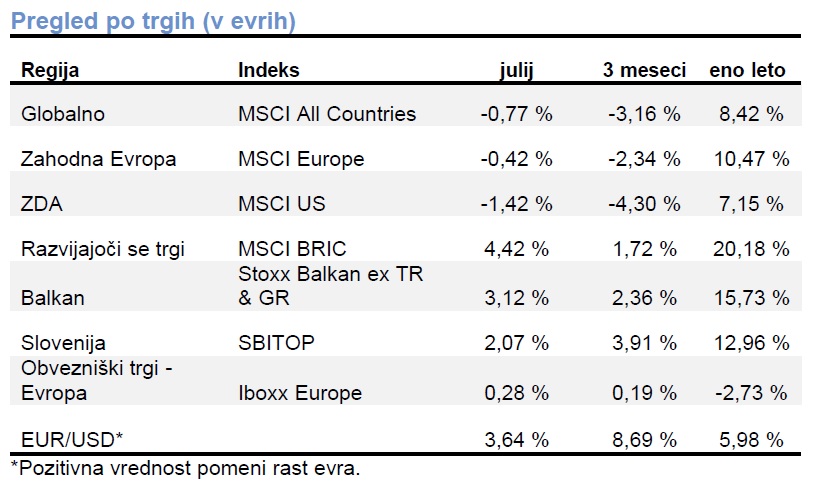

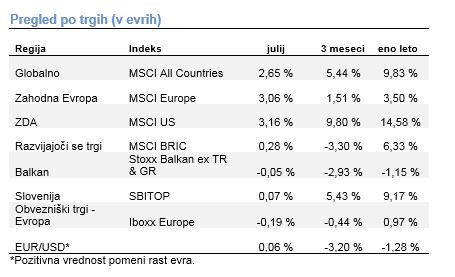

Globalni delniški trgi so se v juliju podražili za nekaj več kot 2 odstotka, merjeno z indeksom MSCI izraženim v evrih. Za več kot 3 odstotke so bili tečaji višje v ZDA in v Evropi, medtem ko se naložbe na trgih v razvoju niso občutneje spremenile.

Delniški trgi v ZDA so se podražili za nekaj več kot 3 odstotke. Kljub temu glavni delniški indeksi še vedno ostajajo pod svojimi zgodovinskimi vrhovi, doseženimi na začetku leta. Po zadnjih podatkih je bila gospodarska rast 2,8 odstotka na letni ravni. Stopnja inflacije se je dvignila na 2,9 odstotka oziroma najvišje po letu 2012. Razlog za nekoliko višjo inflacijo v zadnjih mesecih lahko pripišemo podražitvi cen energentov. Stopnja brezposelnosti se je zvišala za 0,2 odstotni točki, na 4 %. Vzrok nekoliko višje brezposelnosti je vstop večjega števila ljudi na trg delovne sile. Po objavah Univerze v Michiganu je potrošniško zaupanje v juliju malenkost upadlo. Predsednik Trump je predlagal možnost povišanja stopnje uvoznih dajatev na 200 milijard dolarjev izdelkov, narejenih na Kitajskem. Višje uvozne dajatve in posledična podražitev izdelkov bi znižala kupno moč potrošnika.

Gospodarska rast v evroobmočju je bila v drugem kvartalu 2,1 odstotka na letni ravni, kar je 0,4 odstotne točke manj kot v prvem četrtletju. Stopnja inflacije je bila 2,1 odstotka, kar lahko tako kot v ZDA pripišemo podražitvi energentov. Potrošniško zaupanje je v zadnjih mesecih nekoliko oslabelo. Potrošnik je bil glavno gonilo evropskega gospodarskega okrevanja. Na julijskem zasedanju Evropska centralna banka ni spreminjala monetarne politike. Donosnost do dospetja 10-letne nemške državne obveznice je bila na koncu meseca 0,48 odstotka.

Delniški indeks držav BRIK je mesec zaključil dokaj nespremenjeno. Naložbe na Kitajskem so se pocenile za nekaj več kot 3 odstotke, medtem ko so se indijske delnice podražile za nekaj več kot 6 odstotkov, rast v Braziliji pa je presegla 10 odstotkov. Rast naložb v Rusiji je bila nekoliko pod dvema odstotkoma. Cena

sodčka surove nafte se je pocenila. Pocenilo se je tudi zlato. Cena za unčo je padla na najnižjo vrednost letos.

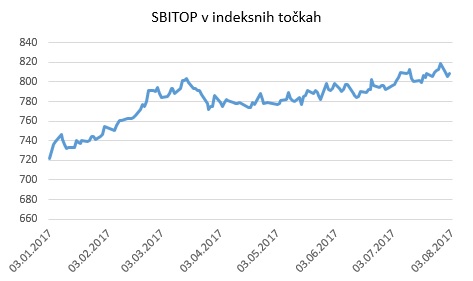

Slovenski borzni indeks SBITOP se ni občutneje spremenil. Srbski BELEX 15 je v mesecu pridobil skoraj 2 odstotka, na drugih trgih pa večjih sprememb ni bilo.