Aktualno

Mesečno poročilo za maj 2021

Družba Generali Investments je na svoji spletni strani objavila redno mesečno poročilo Generali Krovnega sklada za maj 2021. Dodali so mu tudi skupen naložbeni komentar, ki so ga pripravili upravitelji.

Naložbeni komentar – maj 2021

Globalni delniški trgi so v mesecu maju doživeli manjšo korekcijo, vseeno pa se je trgovanje konec meseca zaključilo pri rekordnih vrednostih. Nekoliko bolj pod pritiskom so bila hitrorastoča podjetja, kjer vrednost sloni na daljši prihodnosti, kot pri nekaterih drugih. Vseeno pa so tudi omenjena podjetja proti koncu meseca že začela pridobivati na vrednosti.

Še naprej se je izboljševala epidemiološka slika. Cepljenje se odvija praktično po vsem svetu in v naslednjih mesecih lahko pričakujemo dovolj cepiva za večino zahodnega sveta. Prav tako se začenja cepiti tudi mlajše, cepivo Pfizer-BioNTech se lahko uporablja tudi za otroke stare od 12 do 15 let. Posledično se izboljšujejo tudi makroekonomski podatki, saj se vedno več dejavnosti odpira in kroženje denarja se ponovno povečuje. To sicer povečuje inflacijo, kajti povpraševanje trenutno presega ponudbo na kar veliko področjih. Delno zato, ker se ni pričakovalo tako močnega okrevanja.

V mesecu maju se je zaključila sezona objav rezultatov za prvo četrtletje, ki je bila na globalni ravni zelo dobra. Pozitivno je presenetila predvsem Evropa, kjer so podjetja objavila zelo dobre rezultate, ki so nekoliko presenetili analitike. Posledično so pridobile tudi cene delnic v Evropi, ki je od začetka leta eden izmed močnejših kapitalskih trgov na svetu.

Vsi ti dobri podatki še naprej pritiskajo na cene surovin. Cena ameriške nafte se po dolgem času ponovno premika proti 70 dolarjev za sodček. Baker je v maju ponovno dosegel novo rekordno vrednost. Nekoliko so se umirile cene soje, koruze in ječmena, vseeno pa so ti nivoji okoli 70 odstotkov višji kot so bili leto dni nazaj. Centralne banke sicer pričakujejo, da se bo inflacija, ki je trenutno v ZDA okoli 4 odstotke na letni ravni, po tem inflacijskem šoku umirila nazaj na 2 odstotka. To nekako kaže tudi njihov obvezniški trg. Vseeno pa je med vlagatelji prisotna negotovost ali lahko višja inflacija vztraja z nami več časa ter zapademo v nekakšno inflacijsko spiralo. Trenutno se vseeno zdi, da kaj bolj dramatičnega ne gre pričakovati. Poleg tega imajo centralne banke v obrestni meri zelo dobro orožje, ki ga lahko uporabijo pri hitreje naraščajočih cenah. Tako se zdi, da bo trenutni manjši inflacijski šok nekako vztrajal nekaj mesecev, nato pa se bodo razmere umirile.

Omenimo lahko še zelo dobre podatke iz nepremičninskega trga v ZDA, tam je naprodaj namreč samo odstotek do dva vseh hiš, kar pa je najmanj od kar beležijo te podatke. Za primerjavo, v krizi 2008/09 je bilo praznih dobrih 15 odstotkov vseh hiš v ZDA.

Na strani monetarne politike ni bilo nobenih presenečenj s strani centralnih bank. ECB je ohranila obrestno mero nespremenjeno in potrdila nadaljevanje odkupov vrednostnih papirjev po programih PEPP in APP. Glavnice zapadlih vrednostnih papirjev, kupljenih v programih PEPP se bodo ponovno investirale vsaj do konca leta 2023, medtem ko po programu APP za daljše časovno obdobje. Tudi s strani ameriške centralne banke Fed prihaja potrditev, da monetarna politika ostaja nespremenjena.

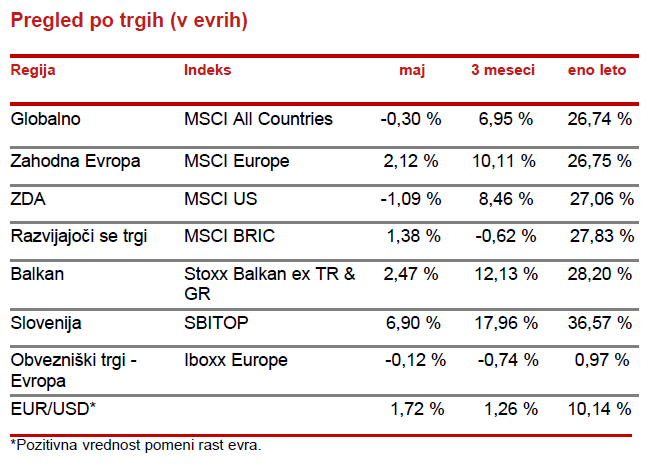

Evro se je v maju krepil proti ameriškemu dolarju, kljub temu, da ZDA okrevajo in odpirajo gospodarstvo hitreje kot Evropa. Okrepil se je za slaba dva odstotka.