Aktualno

Mesečno poročilo za maj 2022

Družba Generali Investments je na svoji spletni strani objavila redno mesečno poročilo Generali Krovnega sklada za maj 2022. Dodali so mu tudi skupen naložbeni komentar, ki so ga pripravili upravitelji.

Naložbeni komentar – maj 2022

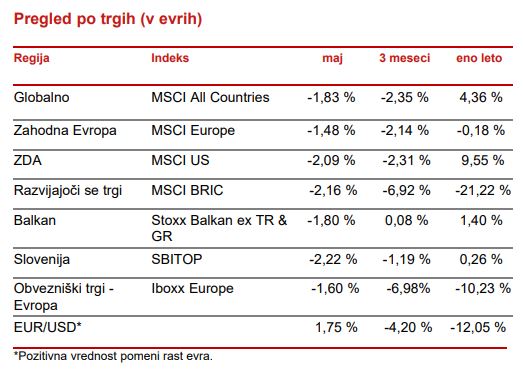

Globalni finančni trgi so vlagateljem v mesecu maju postregli z divjimi nihaji od območja medvedjega trga sredi meseca do hitrega, a kot zaenkrat kaže krhkega odboja tečajev v zadnjih dnevih maja. Kljub temu, da prevladujoči trend padanja tečajev traja že dobrih pet mesecev, je bil za zdaj upad postopen, brez večjih kapitulacij trga, do katerih pride, ko med malimi vlagatelji zavlada panika. Pogosto ravno panična razprodaja z velikimi dnevnimi upadi vrednosti napoveduje, da bodo tečaji v kratkem dokončno dosegli dno in se nato vrnili v območje rasti. Ali nas tovrstna kapitulacija trga še čaka, bo v naslednjih tednih odvisno od tempa ohlajanja gospodarskih kazalnikov ter zaostrovanja denarne politike centralnih bank. Globalni indeks MSCI All countries, ki ponazarja gibanje tečajev tako na razvitih kot trgih v razvoju, se je v maju pocenil za 1,83 %.

Najbolj burno je bilo na ameriških borzah, kjer smo bili priča globokemu padcu predvsem najbolj tveganih naložbenih razredov, predvsem v IT segmentu. Predhodno zelo visoka vrednotenja se počasi prilagajajo spremenjenim razmeram na finančnih trgih. Prav tako sta udarec doživela sektorja nujne ter nenujne potrošnje. Slednji običajno trpi v obdobjih gospodarske negotovosti, saj se potrošniki takrat najprej odpovemo luksuznim oziroma nenujnim dobrinam. Prvi pa zaradi neobetavnih napovedi največjih ameriških trgovcev, katerih marže ob naraščajočih stroških poslovanja upadajo. Izgubljale so tudi delnice podjetij iz nepremičninskega sektorja, ki je občutljiv na spremembe obrestnih mer. Večina ostalih segmentov trga je v zadnjih dneh meseca močno ublažilo padce. Indeks MSCI US je po tem, ko je bil sredi maja že v območju medvedjega trenda mesec zaključil zgolj 2 % nižje.

V evro območju je inflacija maja na letni ravni presegla že 8 %, kar krepi pritisk na odločevalce o denarni politiki pri Evropski centralni banki. ECB namreč v primerjavi z ostalimi centralnimi bankami precej zaostaja v odzivu na povišano inflacijo, na drugi strani pa se evropske države vse bolj zatekajo k raznim oblikam pomoči v obliki energetskih bonov, nadomestil in cenovnih kapic. To bi se lahko na dolgi rok izkazalo kot dvorezen meč, kajti najboljše zdravilo za inflacijo so prav višje cene, ki ohladijo povpraševanje, posegi na trg v obliki različnih pomoči pa lahko še dodatno podžgejo inflacijsko spiralo. Delniški indeksi razvitih trgov na stari celini so se na mesečni ravni kljub stopnjevanju posledic vojne v Ukrajini, energetski krizi in rekordni inflaciji v EU (v baltskih državah se je ta približala celo 20 %) obdržali brez večjih sprememb v vrednosti, indeks MSCI Europe je maj sklenil dober 1 % v negativnem območju.

Malenkost so se pocenili tudi tečaji na trgih v razvoju. Indeks MSCI Bric je izgubil 2,16 %. Na Kitajskem je mesec minil v znamenju spopadanja s covidom-19 in strogimi zaprtji nekaterih mest, kar je tamkajšnjo centralno banko spodbudilo k znižanju obrestne mere. A kitajska centralna banka je pri vzpodbujanju gospodarstva prek denarne politike trenutno precej omejena, naraščajoče obrestne mere v večini ostalih velikih gospodarstev namreč lahko povzročijo večji odliv kapitala in padec vrednosti domače valute juan.

Domači indeks SBI TOP je na mesečni ravni izgubil dobra 2 %. Na slovenskem borznem parketu je bil maj v znamenju predstavitev rezultatov iz prvega četrtletja, ki so bili v celoti gledano solidni. Podobno kot SBI TOP se je odrezal tudi STOXX Balkan, ki spremlja gibanje 50 največjih delnic držav na Balkanu.

Na trgu obveznic se je rast zahtevane donosnosti do dospetja ameriške 10-letne obveznice nekoliko umirila ter konec maja znašala 2,85 %. Precej višja inflacija od napovedi v evro območju pa je pomenila dodaten padec vrednosti evropskih obveznic. Zahtevana donosnost nemške 10-letne državne obveznice (obratno sorazmerna z vrednostjo) se je dvignila nad 1,10 %. Po dolgem času pa nekoliko izgublja dolar v primerjavi z ostalimi valutami, tako da je v primerjavi z evrom izgubil približno 2 % vrednosti in je zopet nad nivojem 1,07 dolarja za evro.